В Казахстане ускорился рост цен на уголь. На то есть несколько причин

28 июля 2023

52

Поднимают ценник как производители, так и посредники

Акиматы некоторых регионов начали рассылать через СМИ сообщения для жителей частного сектора с призывом закупать уголь уже сейчас, когда на складах ещё нет ажиотажа. Готовить сани летом призывают, например, в Восточно-Казахстанской области, где каждую осень на угольных тупиках выстраиваются многокилометровые очереди из частных грузовиков. Годовая потребность населения области в этом твёрдом топливе, по данным управления строительства, энергетики и жилищно-коммунального хозяйства ВКО, составляет 447,5 тыс. тонн, сейчас на железнодорожных тупиках в наличии 4,9 тыс. тонн. Разбег цен за тонну антрацита даже в пределах одной области очень большой. Так называемый социальный уголь для уязвимых категорий реализуют по 13,5 тыс. тг за тонну, основной, коммерческий — от 14 тыс. до 21 тыс. тг. И это ценник в регионе, который находится в непосредственной близости к крупному угольному разрезу Казахстана — месторождению Каражыра. Посмотрим, как обстоит дело с ценами на твёрдое топливо в других областях.

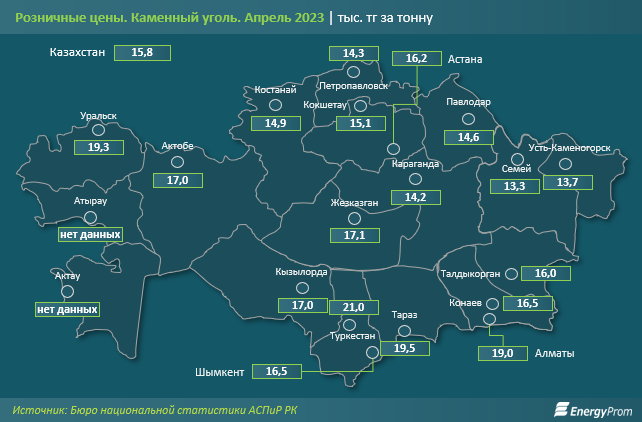

Бюро национальной статистики АСПиР РК позволяет сделать сравнение стоимости чёрного топлива за период только по апрель включительно. С мая эксперты БНС АСПиР РК вычеркнули уголь из списка непродовольственных товаров, данные по стоимости которых открыто публикуются в отчётах (к слову, ценовая информация по дровам по-прежнему осталась). Так вот, средняя розничная стоимость одной тонны угля в апреле этого года в крупных городах Казахстана составляла 15,8 тыс. тг. По цене ниже этой планки топливо продавали в Усть-Каменогорске (13,7 тыс. тг), Семее (13,3 тыс. тг), а также в городах, близких к другим угольным разрезам — Караганде (14,2 тыс. тг), Павлодаре (14,6 тыс. тг) и Кокшетау (15,1 тыс. тг). Города юга и запада страны отличались высокой стоимостью: от 17 тыс. до 19,5 тыс. тг за тонну антрацита. Максимум среди городов был зафиксирован в Туркестане: 21 тыс. тг.

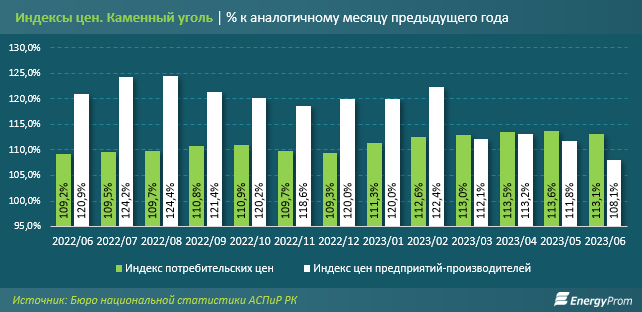

Если посмотреть динамику роста цен на каменный уголь за последний год, мы увидим активное ускорение этого процесса. Например, если в июне 2022-го годовой рост потребительских цен был в пределах 9,2%, то в первом месяце лета текущего года он составил уже 13,1%. «Повышение градуса» шло постепенно, каждый месяц прибавляя по несколько процентных пунктов. Исключение составили только ноябрь и декабрь прошлого года, когда рост хоть и несколько приостановился, но всё же был ощутимым: на 9,7% и 9,3% соответственно. Можно предположить, что временное замедление было вызвано сезонностью: к началу зимы большинство покупателей (как ТЭЦ, так и население) уже закупились топливом, и спрос несколько снизился.

Причин угольного подорожания за последний год было несколько. Одна из них — увеличение ценника на полезные ископаемые со стороны самих угледобывающих компаний. Судя по данным статистики, в прошлом году в принципе сильно поднялись отпускные цены поставщиков. С июня 2022-го по февраль текущего года удорожание составляло более 20% в годовом выражении. В некоторые же месяцы — в июле и августе 2022-го — повышение цен даже превышало 24%. С весны эти показатели начали постепенно снижаться. Стоимость угля, отпускаемого разрезами, тоже росла, но уже не такими бешеными темпами: в пределах 8,1%–13,2%.

Важное примечание: более высокие индексы цен предприятий-производителей, в отличие от индексов потребительских цен, не говорят о том, что рост именно в этом сегменте кардинально влияет на итоговые розничные цены. При рассмотрении абсолютных данных, которые мы приведём чуть ниже, станет понятно, что отпускные цены производителей минимум в 3-4 раза ниже конечных для потребителей. В итоговую стоимость для населения входит много дополнительных составляющих, и динамика удорожания при более высоких ценах иная.

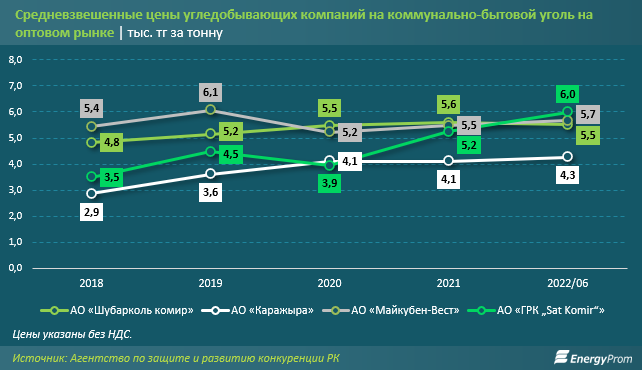

Если посмотреть оптовые цены, по которым отпускают так называемый коммунально-бытовой уголь на крупнейших разрезах Казахстана, мы увидим гораздо более скромные цифры, чем указанные розничные. Например, средневзвешенная стоимость тонны твёрдого топлива для населения за январь–июнь прошлого года, по данным Агентства по защите и развитию конкуренции РК (АЗРК), у разных производителей варьировалась от 4,3 тыс. до 6 тыс. тг за тонну (без НДС). Ценники на энергетический уголь для теплоэлектростанций другие: за тот же период — от 2,2 тыс. до 5 тыс. тг за тонну (без НДС).

«При этом, если реализация энергетического угля осуществляется напрямую энергопроизводящим и промышленным предприятиям, то коммунально-бытовой уголь реализуется через сеть посредников. Для этого угледобывающие компании используют биржевые торги. Как показали результаты антимонопольного расследования, в 2019 году более 90% сделок, заключенных на торгах, не были обеспечены ни оплатой, ни отгрузкой угля. В настоящее время практика использования производителями „непродуктивных“ посредников, приводящая к увеличению конечной стоимости угля для населения в среднем на 40%–45%, продолжается», — говорится в отчёте АЗРК за 2022 год, опубликованном на сайте агентства в конце июня.

В пример можно привести торги на товарной бирже, проведённые в декабре прошлого года АО «Каражыра». Компания из Семея продала на бирже уголь объёмом 120 тыс. тонн по цене 6,5 тыс. тг за тонну ТОО «Халык Комир». Это ТОО, в свою очередь, через биржу продало часть этого угля ИП «Халык комир» уже по 12,6 тыс. тг за тонну, то есть в два раза дороже. При этом у ТОО «Халык Комир» нет в собственности или в аренде ни железнодорожных тупиков, ни весовой техники, ни погрузочно-разгрузочного транспорта. Эта информация тоже обнародована специалистами АЗРК.

Большая часть объёмов продаж коммунально-бытового угля во время сделок на товарных биржах приходится именно на посредников. И их число и состав последние несколько лет неизменны. Вот ещё один пример. В сентябре прошлого года поставщик, АО «Шубарколь комир», выставил на продажу 3,2 млн тонн угля, которые в течение нескольких минут выкупили 16 региональных операторов (26% объёма) и 10 посредников (74% объёма). После этого Генеральная прокуратура провела проверку законности операции, но нарушений норм законодательства не выявила. Однако факт остаётся фактом: в прошлом году АО «Шубарколь комир» продавало коммунально-бытовой уголь по 6,2 тыс. тг за тонну, в дальнейшем цена этого же товара от региональных операторов уже варьировалась от 11 тыс. до 17 тыс. тг, а конечная стоимость с автосамосвалов — от 25 тыс. до 30 тыс. тг.

Кроме наценки посредников, на конечную стоимость твёрдого топлива влияет стоимость услуг железнодорожных перевозок, аренда тупиков, оплата работы региональных компаний, частных автоперевозчиков и т. д.

«Таким образом, конечная стоимость твёрдого топлива для потребителей увеличивается в звене доставки угля от тупика до потребителя в 3-4 раза от его первоначальной цены», — делают выводы эксперты АЗРК.

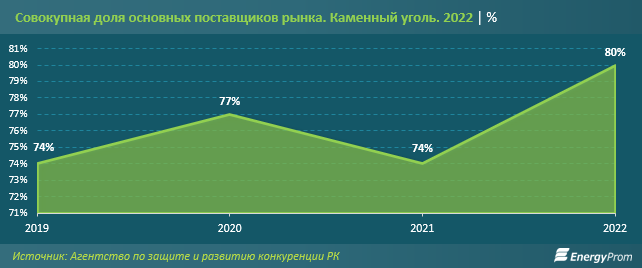

В целом рынок угля в Казахстане относят к монополизированным. Суммарная доля трёх крупнейших поставщиков в прошлом году составила 80%. По данным АЗРК, это самый высокий показатель с 2019 года. К числу крупнейших поставщиков относят ТОО «Богатырь Комир» (угольный разрез в Павлодарской области), АО «Каражыра» (одноимённое месторождение в Семее) и АО «Шубарколь Комир» (производитель энергетического угля из Карагандинской области).

Сам факт монополизации товарных рынков и, как следствие, слабой конкуренции, по оценкам экспертов ОЭСР, может приводить к росту цен в среднем на 10%. В своём отчёте аналитики АЗРК признают, что меры антимонопольного реагирования на поведение монополистов имеют низкую эффективность. Рынок угля в Казахстане не регулируется со стороны государства, ценообразование у него свободное. Пока есть только предложение по отнесению первичного оптового рынка реализации угля для теплоэлектростанций к общественно значимым и введению ценового регулирования. Это помогло бы, в свою очередь, сдерживать рост цен на коммунальные услуги — тепло и электроэнергию.

Популярные статьи

Смотреть всеРыбоводство как стартап: благодаря господдержке в РК резко вырос интерес бизнеса к выращиванию рыбы

Запасы аквакультуры в Казахстане за несколько лет увеличились в 3,4 раза В Казахстане наблюдается активный рост производственных показателей в рыбоводстве. Читать далее...

11 января 2024

64863

В какие страны Казахстан экспортирует больше всего муки?

Производство муки в стране выросло на 1% За январь–октябрь 2023 года в РК произвели 2,7 млн тонн муки из зерновых Читать далее...

29 декабря 2023

64445

«Железные кони» рвутся в путь: выпуск легковых автомобилей в РК подскочил на 42%

Рост производства, активная локализация и новые заводы: как развивается автопром РК? Машиностроение Казахстана становится локомотивом сегмента переработки, причём как Читать далее...

16 октября 2023

64302

Действительно ли лесникам увеличили зарплаты на 100%?

Проверяем, как выполняются обещания по оснащению и финансированию лесной отрасли Прошло полгода после масштабного лесного пожара, произошедшего в резервате «Семей Читать далее...

10 ноября 2023

64122

Продажи сигарет в РК взлетели на 69% за год

Производство табачных изделий за январь–декабрь 2023 года составило в стоимостном выражении 283 млрд тг, против 287,9 млрд тг за аналогичный Читать далее...

30 января 2024

61723

На объекты ВИЭ приходится уже почти 6% выработки электроэнергии в РК. Это всё ещё очень мало, но заметно лучше, чем было ранее

По итогам прошлого года инвестиции в основной капитал в сфере производства электроэнергии в РК достигли 451,4 млрд тг — на Читать далее...

29 января 2024

60767

Может ли в Казахстане повториться ЧП с оторвавшейся дверью самолёта Boeing 737 MAX 9?

Неожиданное продолжение получил инцидент с оторванной во время полёта дверью самолёта Boeing 737 MAX 9, который 5 января этого года Читать далее...

1 февраля 2024

58689

Сотни строительных объектов в РК возводятся без лицензий и разрешений

Проблемы, связанные с деятельностью недобросовестных застройщиков и обманом дольщиков, остаются крайне актуальными в РК. Время идёт, предпринимаются меры, но население Читать далее...

20 февраля 2024

58473

Женщины руководят каждым четвёртым сельхозпредприятием в РК и зарабатывают при этом больше мужчин

В РК увеличилась доля компаний — производителей сельскохозяйственной продукции, которыми управляют женщины. Теперь каждое четвёртое (27,5%) фермерское хозяйство, компания или Читать далее...

31 января 2024

58352

Кондитерские изделия подорожали на 12%, булочки и прочая выпечка — на 14%

В некоторых регионах рост цен был значительно выше Сладости для казахстанцев очень важны. С чем же пришлось столкнуться закупившимся к Читать далее...

12 января 2024

56770

Свинина подорожала на 8% за год

Поголовье свиней в РК сократилось на 4%, падёж увеличился на 14% По итогам января–ноября 2023 года в стране произвели 21,9 Читать далее...

16 января 2024

53221

Потребление мяса и мясопродуктов в Казахстане увеличилось на 4%

В то же время цены на мясо и мясные продукты выросли на 9% За январь–сентябрь текущего года в РК произвели Читать далее...

3 ноября 2023

53170

По темпам развития МСБ Талгарский район стал одним из лучших в Алматинской области

В районе работают около 20,4 тысячи предпринимателей В первом полугодии 2023 года в Алматинской области работали 133,5 тыс. субъектов малого Читать далее...

15 января 2024

53061

Автопром — один из драйверов обрабатывающей промышленности РК

Три из пяти проданных в Казахстане автомобилей — местного производства Промышленность РК за 2021 год показала рост на 3,8% по Читать далее...

13 апреля 2022

52827

Пассажироперевозки по железной дороге, как и грузоперевозки, выросли на 2% за год

Доходы предприятий в секторе за неполный год уже составили 1,5 триллиона тенге За январь–ноябрь 2023 года железнодорожным транспортом перевезли 18,2 Читать далее...

25 декабря 2023

52324